チャットレディを始める際、確定申告に関する質問や不安が多く寄せられます。

例えば、次のような疑問です⇒

「収入がバレる?」「20万円以下ならどうなる?」「副業としての扱いは?」「控除や経費の計算方法は?」「年末調整は必要?」など。

ポケットワークでは、税理士と提携しており、税務に関する無料相談を受けられるため、これらの不安を解消できます。さらに、実際に登録しているチャットレディの相談事例や、提携税理士からの具体的な回答も登録後に確認可能。未経験の方でも、安心してチャットレディを始められる環境を整えています!

チャットレディやテレフォンレディ・メールレディのお仕事をされている女性の中でポケットワークでされている女性は、ポケットワークと「業務請負契約」を行っていることになります。 従ってチャットレディ・テレフォンレディの皆様は一人ひとりが「個人事業主」になりますので、1年間のチャットレディ・テレフォンでの所得に応じて確定申告が必要となります。 下記の対象にあたる皆様は確定申告をする必要がありますので、ご自身の所得と照らし合わせてご確認ください。

01 チャットレディ以外の収入がない方 ⇒ 1年間のチャット所得(経費と控除を引いた金額)が48万円を超える

02 給与収入があり副業でチャットレディ収入を得ている方 ⇒ 1年間のチャット所得が20万円を超える

(会社員の方が副業でチャットレディをしている場合など)

\ 覚えておこう/

※確定申告は20万円以下の場合は不要ですが、各種控除を受ける場合は必要なケースがありますので詳しくは管轄税務署にご確認ください。

※住民税の申告は、20万円以下でも必要な地域があります。各市町村にてお問い合わせください。

※住民税の申告は管轄役場にご確認ください。

確定申告とは毎年1月1日~12月31日までに得た収入から、経費と控除を引いた金額(=所得)を計算・申告し、それに対する所得税額を確定する事です。 今年の所得分の確定申告の期間は2023年2月16日(木) ~ 2023年3月15日(水)です。お忘れなく!

| チャット収入 → 1年間で得たチャット報酬の総額 |

| 経費 → チャットレディのお仕事をする為に掛かった費用(例:メイク用品代・衣装代・PC購入代金・通信費など) |

会社員として給与をもらっている場合であれば、源泉徴収(会社が予め毎月の給与から所得税等を天引きし、あなたの代わりに国に納める)があります。

一方、チャットレディの場合は個人事業主となりますので源泉徴収がありません。

一定金額以上稼がれている場合はご自身で所得を申告し所得税を納める必要があります。

もし確定申告を行う必要があるのに申告をしなかった場合、故意に納税を免れる為だった場合は「5年以下の懲役もしくは500万円以下の罰金、またはその両方」が課されます。 また故意でなかった場合でも「1年以下の懲役または50万円以下の罰金」が課せられることがあるので皆さんしっかりと確定申告を行いましょう。

まずはご自身の収入と経費の計算を行いましょう。

毎年1月1日~12月31日までの間に日払い・振込みにて得たチャット収入が対象となります。

ポケットワークでは「通勤の方は日払い・銀行振込み」、「在宅の方はすべて銀行振込み」での送金となっておりますので、日払い明細・通帳記帳にてご確認ください。

チャットレディの仕事をするにあたり下記のような経費を計上する事ができます。

お仕事に必要な購入品・その他経費計上するものは必ず「領収書・レシート・WEB明細」などできちんと証明できるようにしておきましょう。

※証明できる領収書などが無い場合は経費計上が出来ません。

領収書・レシートは電磁的記録(スマホ・デジカメなどで領収書等の撮影)での保存も可能です。

| WEBカメラ代金 | プロバイダ料金などの通信費 |

| チャット用のライト/照明器具 | チャットで着用するコスプレ衣装代や化粧品代 |

| パソコン/スマホ代金 ∟私用とチャットでのお仕事用で兼用の場合は業務割合分を計上 |

家賃 ∟チャットレディ業を行う専用のスペースがあれば、その部屋に対する家賃等を経費計上することができます |

| 電気代/光熱費 ∟チャットレディのお仕事で使用したと明確に説明できる部分のみ、または家賃と同比率として計上するのが一般的です |

- |

※上記の経費品目の例は一例です。基本的にはチャットレディのお仕事をするにあたりに掛かったものは全て経費として計上することが可能です。その他、ご不明点や詳細は管轄税務署へお問い合わせください。

確定申告書の作成は国税庁のHPから可能です。

確定申告書の作成|国税庁チャットレディを副業として行っている方などは、所得が小額な場合は雑所得として申告する方が多いです。

チャットレディを本業にされている方や、副業で行っている場合でもチャットレディの収入が本業を超えて生活をまかなえる程ある場合には

事業所得として認められる場合があります。

(いくら以上の収入からという明確な基準はないようです)

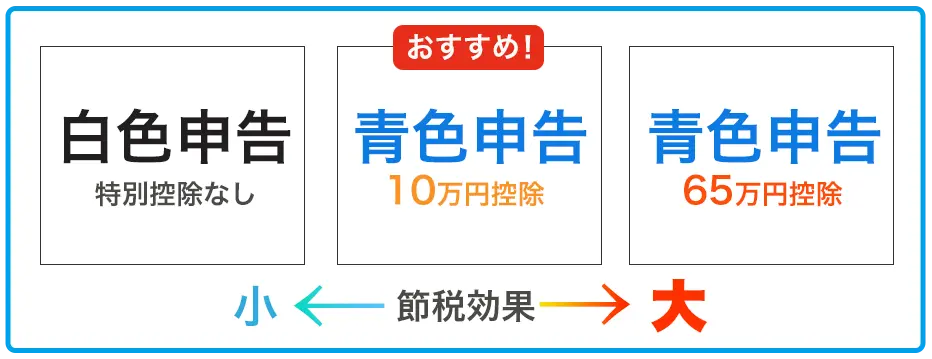

事業所得として申告する場合は帳簿付けが義務付けられており、白色申告または青色申告のどちらかで行います。

※帳簿は所得を算出する為に、計算を行ったり確認する為のもので提出はしませんが、白色申告の場合は5年間、青色申告の場合は7年間の保存が義務付けられております。

初めて確定申告を行う方やなるべく手間をかけたくないという方向けです。 今まで白色申告であれば帳簿付けの義務がなく簡単に済ませられていましたが、平成26年分の確定申告より白色申告の場合でも帳簿作成が義務付けられた為、同じ手間をかけるなら控除がある青色申告(10万円の特別控除)をしようという方も増えてきています。 白色申告の場合の帳簿付けは「簡易簿記」でも可

∟チャットレディ収入がいくらあったのか、経費はどれだけ掛かったのかなどが一目でわかるようにしたものです。 分かりやすく言うと小遣い帳や家計簿のようなイメージで、ノートに手書きでもエクセルで作成しても問題ありません。

青色申告は一定の基準(複式簿記で記帳の上、損益計算書を作成)で記帳を行い申告をする方法で、最大65万円の特別控除を受けられます。

青色申告を行う場合には、事前に「所得税の青色申告承認申請書」を提出しておく必要がありますのでご注意ください。

※令和3年1月1日~12月31日の所得を青色申告する場合は、令和3年3月15日までに「所得税の青色申告承認申請書」を提出し確定申告の際は申告書と青色申告決算書を提出します。

◇10万円特別控除 白色申告と同様に帳簿は「簡易簿記」での作成で大丈夫です。 青色申告することが認められれば、白色申告の時と手間はほぼ変わらず10万円の控除が受けられるメリットがあります。

◇65万円特別控除 青色申告の帳簿は「複式簿記」で作成する必要がありますが、詳細に作成する必要があり簿記の知識も必要となりますので、高額収入の方は税理士さんにお願いするのがいいかと思います。

書き方の例はこちらの例をご覧ください。

収支内訳書の書き方|国税庁 ※PC専用確定した所得税の納付期限は、確定申告期間の締切日と同様になります。 2023年(令和5年)の確定申告期間 2月16日(木)~ 年3月15日(水)までとなります。

申告した所得に応じて、下記のように所得税が決まります。

| ■所得税の速算表 (平成27年分以降) | ||

|---|---|---|

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円 ~ 330万円まで | 10% | 97,500円 |

| 330万円 ~ 695万円まで | 20% | 427,500円 |

| 695万円 ~ 900万円まで | 23% | 636,000円 |

| 900万円 ~ 1,800万円まで | 33% | 1,536,000円 |

| 1,800万円 ~ 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

※課税される所得金額(=収入 - 経費 - 基礎控除)

1年間のチャット収入・・・180万円

経費・・・20万円

基礎控除・・・48万円

≫所得税 5.7万円(白色申告の場合)

会社員としての給与収入・・280万円

1年間のチャットレディ収入・260万円

経費・・30万円

基礎控除・・48万円

≫所得税 29.5万円(白色申告の場合)

※会社員の場合、所得税率は総所得で計算されます。

1年間のチャットレディ収入・960万円

経費・・200万円

基礎控除・・48万円

青色申告特別控除・・65万円(申請が必要)

≫所得税 88.5万円(青色申告の場合)

確定申告が必要な所得を得ているのに申告をしなかった場合、それが発覚した際には下記のようなペナルティが課せられます。

申告の意思があるなしに関わらず、期限を過ぎて申告した場合には本来納付すべき税額に15~20%が加算されます。

期限内に納税されなかった場合に加算される税です。

申告していない事が発覚するのは確定申告後になりますので、無申告加算税とダブルで支払う事になります。

また申告をせず悪質な所得隠しと判断された場合には「重加算税」も加わり、支払うべき税額がどんどん増えてしまいます。

確定申告における税金の納付義務はチャットレディだけに限られたことではありません。

正社員やアルバイト・パート従業員、今話題のダブルワークとして副業(アフィリエイトやフリマアプリ、投資など)で稼いだ収入に対しても、一定額以上の収入があれば例外なく確定申告をする必要があり所得税の支払い義務があるのです。

個人で確定申告をして納税するとなんだか損をした気分になるかもしれませんが、他の正社員やアルバイト・パートなどで、お給料として稼いでいるお金に対しても所得税は天引きされているのです。

チャットレディの皆さん一人ひとり、副業なのか本業なのか、経費計上はいくらなのか、それぞれの環境で控除額も異なる場合がありますので、わからない事があればポケットワーク、またはお近くの税務署へお問合せする事をおすすめします。

※税務署は時期を問わず匿名での無料相談を行っており、税金の知識が無い方に対しても優しく親身に相談を聞いてくれます。

お近くの税務署検索

Q1.専業主婦ですが、チャットレディのお仕事をしており年間70万ほど収入があります。その場合は確定申告をする必要がありますでしょうか。

A.はい、確定申告をする必要があります。チャットレディをはじめ、自営業やフリーランスなどの個人事業主の方の収入は給与所得でないため、基礎控除48万を超えると申告義務があります。

Q2.昼間は会社員として勤めており、空いた時間でチャットレディのお仕事をしているのですが確定申告をしたら会社にバレてしまうのでしょうか。

A.確定申告の際に、確定申告書に住民税に関する記載エリアがありますので、納付方法を「自分で納付(普通徴収)」に○を記入して申告していただければ会社に通知がいくことはありません。

Q3.本業は会社員をしており、副業としてチャットレディをしていますが、その場合は確定申告はしなければいけないでしょうか。

A.チャットレディの今年1/1~12/31の所得が20万を超える場合は、ご自身で確定申告を行う必要があります。 また「所得」とはチャットレディとして稼いだ総収入から必要経費を引いた金額となりますので、その所得が20万円を超える場合は確定申告をする必要があります。

経費について

詳しい情報はコチラ

Q4.専業主婦で副業としてチャットレディをしております。申告の際、申告書の職業欄には何と書けばいいのでしょうか。

A.チャットレディとして収入を得ていて申告される場合は、「サービス業」になるかと思われます。